Как сделать модернизацию ос. Как отразить в учете модернизацию основных средств

Правильная квалификация различных видов работ по восстановлению основных средств: текущего и капитального ремонта, с одной стороны, и реконструкции, модернизации, дооборудования, с другой, является необходимым условием качественного финансового планирования в учреждении. В конечном итоге от этого зависит принятие и исполнение бюджетных обязательств, отражение операций в бюджетном учете и отчетности, исчисление налогов.

Не секрет, что в случаях проведения всех видов ремонта затраты списываются на текущие расходы учреждения, а при осуществлении реконструкции, модернизации и дооборудования - относятся на увеличение первоначальной стоимости объектов основных средств. Вместе с тем, разграничить данные понятия на практике зачастую бывает очень сложно. Рассмотрим основные подходы к определению перечисленных видов работ.

Терминология

- модернизация -

- дооборудование -

- устранение неисправностей;

- отделочные работы.

Таблица 1

Функциональное назначение основного средства

Объект | Основные функции |

| Здание | |

| Забор, ограда | |

| Автомобильная дорога | |

| Автомобиль | |

| Компьютер | 2. Хранить информацию. |

Ремонт

Традиционно различаются разные уровни средний

Термин «реконструкция»

Термин «модернизация»

Термин «дооборудование»

Планирование работ

Определение цели

ЗАЯВКА НА РЕМОНТ, РЕКОНСТРУЦКИЮ, МОДЕРНИЗАЦИЮ, ДООБОРУДОВАНИЕ

Наименование объекта | Инвентарный номер | Причина | Планируемые мероприятия | Планируемый результат |

|

| 333222333 | |||||

| Автомобиль ВАЗ-21114 | 555666555 | Ремонт своими силами | Восстановление работоспособности | ||

| Автоматизированное рабочее место (компьютер в комплекте) | 555666777 | ||||

| Здание дома культуры | 777888999 | Протекает крыша | Заменить мягкую кровлю | ||

| Здание дома культуры | 777888999 | Улучшение характеристик | |||

и отделочных работ,

Таблица 2

Отражение в бюджетном учете работ по ремонту, реконструкции, модернизации, дооборудованию

| № п/п | Содержание операции | Бухгалтерская запись 1 | |

| дебет счета бюджетного учета | |||

| 1 | 2 | 3 | 4 |

КРБ 0 401 01 225

| КРБ 0 302 08 730 |

||

КРБ 0 401 01 226

| КРБ 0 302 09 730 |

||

КРБ 0 105 00 340 | КРБ 0 302 22 730 |

||

| КРБ 1 401 01 272 КРБ 2 401 01 272 КРБ 2 106 04 340 | КРБ 0 105 00 440 |

|

КРБ 0 106 01 310 | КРБ 0 302 19 730 |

||

КРБ 0 106 01 310 | КРБ 0 302 09 730 |

||

КРБ 0 105 00 340 | КРБ 0 302 22 730 |

||

КРБ 0 106 01 310 | КРБ 0 105 00 440 |

||

КРБ 0 101 00 310 | КРБ 0 106 01 410 |

||

Правильная квалификация различных видов работ по восстановлению основных средств: текущего и капитального ремонта, с одной стороны, и реконструкции, модернизации, дооборудования, с другой, является необходимым условием качественного финансового планирования в учреждении. В конечном итоге от этого зависит принятие и исполнение бюджетных обязательств, отражение операций в бюджетном учете и отчетности, исчисление налогов. Не секрет, что в случаях проведения всех видов ремонта затраты списываются на текущие расходы учреждения, а при осуществлении реконструкции, модернизации и дооборудования - относятся на увеличение первоначальной стоимости объектов основных средств. Вместе с тем, разграничить данные понятия на практике зачастую бывает очень сложно. Рассмотрим основные подходы к определению перечисленных видов работ.

Терминология

Многие нормативные правовые акты начинаются с определений понятий и терминов, применяемых в документе. Так, например, понятиям и терминам посвящены ст. 6 БК РФ, ст. 8 и 11 НК РФ, ст. 15 и 20 ТК РФ. В тех случаях, когда для ключевых терминов нет четкого и однозначного определения, применение норм законодательства на практике вызывает массу вопросов и спорных ситуаций.

Так и было до недавнего времени в отношении вопроса о разграничении бюджетным учреждением работ по ремонту, реконструкции, модернизации, дооборудованию. До 2009 г. ни Инструкция по бюджетному учету, ни законодательство о бухгалтерском учете в целом, ни законодательство о бюджетной классификации не содержали указанных понятий.

В 2009 г. Минфином России для бюджетных учреждений были разработаны Методические рекомендации по применению КОСГУ (системное письмо Минфина России от 21.07.2009 № 02-05-10/2931), которые содержали, в частности, четкие определения терминов «реконструкция», «модернизация», «дооборудование» с целью правильного отнесения расходов на статьи (подстатьи) КОСГУ. В этом же письме были приведены отличительные характеристики ремонтных работ.

В системном письме о порядке применения КОСГУ в 2010 г. (письмо Минфина России от 05.02.2010 № 02-05-10/383) даны аналогичные определения операций, увеличивающих стоимость объекта основных средств:

- реконструкция - это изменение параметров объектов капитального строительства, их частей (высоты, количества этажей, площади, показателей производственной мощности, объема) и качества инженерно-технического обеспечения. Это определение полностью совпадает с тем, которое приведено в п. 14 ст. 1 Градостроительного кодекса РФ;

- модернизация - совокупность работ по усовершенствованию объекта основных средств, приводящая к повышению технического уровня и экономических характеристик объекта, осуществляемая путем замены его конструктивных элементов и систем более эффективными;

- дооборудование - дополнение основных средств новыми частями, деталями и другими механизмами, которые будут составлять единое целое с этим оборудованием, придадут ему новые дополнительные функции или изменят показатели работы, и раздельное их применение будет невозможно.

- устранение неисправностей;

- поддержание технико-экономических и эксплуатационных показателей на изначально предусмотренном уровне;

- проведения некапитальной перепланировки помещений;

- отделочные работы.

Далее при рассмотрении принципов, позволяющих провести границу между разными видами работ, будет неоднократно использоваться понятие «функциональное назначение основного средства». Прежде чем квалифицировать вид работ, необходимо четко сформулировать, для чего предназначено основное средство, а потом определить, как изменится исполнение этих функций в результате проведения работ. На первый взгляд, кажется, что дать такое определение не представляет сложности (см. табл. 1).

Таблица 1

Функциональное назначение основного средства

Объект | Основные функции |

| Здание | 1. Обеспечивать защиту от атмосферных явлений.

2. Обеспечивать сохранность имущества. 3. Обеспечивать условия для деятельности людей. 4. Обеспечивать условия для работы оборудования. |

| Забор, ограда | 1. Обозначать границы участка.

2. Ограничивать доступ на участок. |

| Автомобильная дорога | 1. Обеспечивать перемещение автомобилей.

2. Обеспечивать безопасность при перемещении автомобилей. 3. Обеспечивать комфорт при перемещении автомобилей. |

| Автомобиль | 1. Обеспечивать перемещение людей и грузов.

2. Обеспечивать безопасность при перемещении людей и грузов. 3. Обеспечивать защиту людей и грузов от атмосферных явлений. 4. Обеспечивать сохранность находящегося в автомобиле имущества. |

| Компьютер | 1. Обрабатывать информацию - преобразовывать информацию одного вида в другой.

2. Хранить информацию. |

В следующих разделах будет показано, как определение функционального назначения основного средства становится ключом для разграничения разных видов работ.

Ремонт

Понятие «ремонт» включает не только устранение неисправностей, но и поддержание эксплуатационных показателей объекта. Иными словами, ремонтные работы направлены на восстановление полноценного исполнения объектом своих функций.

Даже если в результате ремонта произошло улучшение характеристик объекта, его стоимость не увеличивается. Особенно актуально это положение в отношении компьютерной техники, поколения которой меняются очень быстро.

Традиционно различаются разные уровни проведения ремонта: текущий, средний и капитальный. В то же время однозначное разграничение этих понятий в законодательстве отсутствует. Например, в Градостроительном кодексе РФ термин «капитальный ремонт» встречается неоднократно, однако его определение не приведено. Поскольку с точки зрения применения бюджетной классификации и порядка ведения бюджетного учета между текущим и капитальным ремонтом не существует различий, бухгалтеру нет необходимости заниматься разграничением таких расходов.

При этом нужно принимать во внимание тот факт, что в практике строительных организаций под капитальным ремонтом нередко подразумевается комплекс работ по улучшению объектов капитального строительства, что не соответствует терминологии, определенной бюджетным законодательством.

В качестве отдельного вида ремонта можно выделить отделочные работы. В системных письмах Минфина России определения этого термина нет, но его смысл можно понять из приведенного перечня работ. Под отделочными работами понимаются работы, не обусловленные восстановлением объекта, но и не приводящие к улучшению его основных характеристик, например, покраска в другой цвет.

В основном термин «отделочные работы» применяется к объектам капитального строительства, но по аналогии может быть отнесен и к автотранспорту (автомобиль тоже можно покрасить в другой цвет без цели восстановления) и к любому другому имуществу, когда работа касается только изменения внешнего вида объекта.

Разграничить отделочные работы и работы, приводящие к улучшению объекта основных средств, как раз и поможет определение функционального назначения основного средства. Если работы не влияют на качество исполнения основных функций и не добавляют новых функций, то такие работы можно отнести к отделочным.

Реконструкция, модернизация, дооборудование

Термин «реконструкция» применяется исключительно в отношении объектов капитального строительства. Следовательно, невозможно произвести реконструкцию автомобиля или персонального компьютера. Реконструироваться может только здание или сооружение. Реконструкция подразумевает изменение параметров объекта. К реконструкции также относится улучшение качества инженерно-технического обеспечения, однако содержание данных работ в нормативных документах не разъясняется.

Термин «модернизация» предполагает замену узлов, причем эти узлы должны быть исправны. Если заменяется неисправный узел, то такие работы являются не модернизацией, а ремонтом. Если же никакие узлы не заменяются, то такие работы являются дооборудованием.

Таким образом, для правильного применения термина «модернизация» следует четко понимать, что означает замена исправной части: часть должна быть исправной до замены, но не обязательно должна оставаться такой после демонтажа.

Термин «дооборудование» предполагает неотъемлемое улучшение объекта основных средств. Из этого следует, что добавляемые к объекту новые части должны быть, во-первых, трудноотделяемыми, во-вторых, придавать объекту новые свойства.

Планирование работ

Важной задачей на этапе планирования работ является постановка целей и определение объема работ.

Определение цели

Чтобы правильно определить, к какой категории работ, ремонту или реконструкции (модернизации, дооборудованию), относится операция, которую планирует произвести учреждение, в первую очередь, нужно определить цель.

Если первоначальная цель работ - восстановление работоспособности или технических характеристик, или внешние изменения, не влияющие на качество выполнения объектом своих функций, значит, производится ремонт.

Если цель работ - улучшение основных характеристик исправного объекта или добавление новых функций, значит, они могут быть отнесены к реконструкции, модернизации или дооборудованию. В этом случае далее надо определиться с выбором одного из трех видов операций. Если операция предполагает замену узлов или частей, то это модернизация (или реконструкция). Если операция предполагает добавление узлов и частей, то это дооборудование (или достройка).

Обоснование необходимости расходов на проведение работ

Для исключения при проведении контрольно-ревизионных мероприятий лишних вопросов о целесообразности проведения ремонтных и иных работ, а также для упорядочивания всех операций с имуществом, в том числе по восстановлению основных средств, учреждению рекомендуется установить на уровне учетной политики следующий порядок:

- Назначить отдельным приказом (распоряжением), не включая в сам текст учетной политики, лиц, ответственных за эксплуатацию различных видов имущества, находящегося в оперативном управлении, пользовании, аренде и т.д. При этом такие лица не обязательно должны быть материально-ответственными. Например, материально-ответственным за компьютер может быть лицо, в чьем пользовании он находится, а ответственным за эксплуатацию всех компьютеров в учреждении - специально назначенный квалифицированный сотрудник.

- Вменить в обязанность лицам, ответственным за эксплуатацию объектов имущества, осуществление контроля за их техническим состоянием, а также составление заявок на проведение ремонта, реконструкции, модернизации, дооборудования. Определить, что указанные работы не выполняются без соответствующей заявки, утвержденной руководителем.

- Установить форму заявки. Образец заполнения табличной части заявки приведен ниже (шапка должна содержать реквизиты учреждения, дату и номер, подпись руководителя, а подвал - подпись лица, ответственного за эксплуатацию имущества).

Наименование объекта | Инвентарный номер | Причина | Планируемые мероприятия | Планируемый результат |

|

| Автоматизированное рабочее место (компьютер в комплекте) | 333222333 | Изображение на мониторе нечеткое, «плывет», регулировками не устраняется | Диагностика и ремонт, при необходимости средствами сторонней организации | Восстановление работоспособности | |

| Автомобиль ВАЗ-21114 | 555666555 | Стук в передней подвеске - разрушились сайлент-блоки | Ремонт своими силами | Восстановление работоспособности | |

| Автоматизированное рабочее место (компьютер в комплекте) | 555666777 | Системные ресурсы - объем оперативной памяти - не достаточны для использования программы «ААА» | Дооборудование дополнительной оперативной памятью | Возможность использовать программу «ААА» | |

| Здание дома культуры | 777888999 | Протекает крыша | Заменить мягкую кровлю | Восстановление эксплуатационных характеристик | |

| Здание дома культуры | 777888999 | Стекающие с крыши дождевые и талые воды заливают крыльцо, ступени покрываются льдом и разрушаются, возможны травмы | Достроить над крыльцом навес | Улучшение характеристик | |

Лицо, ответственное за эксплуатацию имущества, должно составлять заявки вне зависимости, имеются ли средства для осуществления предложенных мероприятий. Введение в практику учреждения такого порядка планирования ремонтных и иных работ позволит решить не только проблемы обоснования расходов при контрольно-ревизионных мероприятиях, но и систематизирует всю деятельность учреждения по содержанию и обслуживанию имущества. Также при разработке учетной политики целесообразно принять решение в отношении заявок на замену расходных материалов (тонер, картриджи) и проведение регламентного технического обслуживания.

На этапе планирования работ по реконструкции, модернизации, дооборудованию необходимо принимать во внимание требования ст. 34 БК РФ, устанавливающей принцип результативности и эффективности использования бюджетных средств. А органам местного самоуправления, получающим межбюджетные трансферты (за исключением субвенций), следует также учитывать требования ст. 136 БК РФ. Иными словами, необходимо быть готовыми обосновать целесообразность производимых улучшений объектов имущества и отделочных работ, а также то, что проводимые улучшения направлены именно на более качественное осуществление основной деятельности учреждения. Например, какую учреждение смогло бы указать причину при составлении заявки, на работы по установке в автомобиль автомагнитолы (если ее не было в заводской поставке)?

Особенности заключения договоров на выполнение работ

При планировании ремонтных и других работ, осуществлении кассовых расходов, а также при контрольно-ревизионных мероприятиях нередко возникают различные конфликтные ситуации. Многие из таких ситуаций можно избежать, если руководствоваться простым принципом: статья КОСГУ, на которую будут отнесены расходы по договору, определяется тем, что является результатом исполнения договора.

Этот принцип подразумевает, что статья КОСГУ определяется в зависимости от того, что изменилось в самом учреждении в результате выполнения договора. Этот принцип очень прост, но, к сожалению, в практике встречаются ситуации его глубокого непонимания. Типичными ошибками являются:

- ошибка № 1 - определение статьи КОСГУ в зависимости от того, что произошло у исполнителя;

- ошибка № 2 - определение статьи КОСГУ в зависимости от того, что произойдет в учреждении позднее.

Если необходимо выделить различные виды работ в рамках одного договора, то сделать это следует в разделе «Предмет договора», явно указав два (или более) вида работ, а также в разделе «Сумма договора», указав стоимости соответствующих видов работ. Следовательно, отчитываться за выполненные работы исполнитель будет разными документами: одним актом по ремонтным работам и другим - по работам по улучшению.

Такие же ситуации могут возникать при проведении крупномасштабных работ по реконструкции зданий или реставрации памятников. При анализе конкретных случаев некоторая часть из всего комплекса реконструкционных работ может быть квалифицирована как ремонтно-восстановительные работы, будет частично оплачиваться за счет подстатьи 225 КОСГУ и не приведет к увеличению стоимости здания на всю сумму произведенных работ по договору. А при реставрации памятника может также производится и существенное улучшение, требующее применения в некоторой части суммы договора статьи 310 КОСГУ и ведущее к увеличению стоимости памятника.

Отражение в бюджетном учете работ по ремонту, реконструкции, модернизации, дооборудованию

Таблица 2

Отражение в бюджетном учете работ по ремонту, реконструкции, модернизации, дооборудованию

| № п/п | Содержание операции | Бухгалтерская запись 3 | |

| дебет счета бюджетного учета | кредит счета бюджетного учета | ||

| 1 | 2 | 3 | 4 |

| Принятие стоимости услуг (работ) подрядчика по ремонту или восстановлению работоспособности или отделочные работы (в том числе стоимость собственных материалов подрядчика). | КРБ 0 401 01 225

| КРБ 0 302 08 730 |

|

| Принятие стоимости услуг (работ) по разработке проектной документации для проведения ремонтных работ. | КРБ 0 401 01 226

| КРБ 0 302 09 730 |

|

| Приобретение в рамках отдельной сделки материалов для производства ремонтных работ. | КРБ 0 105 00 340 | КРБ 0 302 22 730 |

|

Списание собственных материалов, израсходованных для проведения ремонтных работ.

| КРБ 1 401 01 272 КРБ 2 401 01 272 КРБ 2 106 04 340 | КРБ 0 105 00 440 |

|

| Принятие стоимости услуг (работ) подрядчика по реконструкции, модернизации, дооборудованию (в том числе и стоимость собственных материалов подрядчика). | КРБ 0 106 01 310 | КРБ 0 302 19 730 |

|

| Принятие стоимости услуг (работ) по разработке проектной документации для проведения работ по реконструкции, модернизации, дооборудованию. | КРБ 0 106 01 310 | КРБ 0 302 09 730 |

|

| Приобретение в рамках отдельной сделки материалов для выполнения работ по реконструкции, модернизации, дооборудованию. | КРБ 0 105 00 340 | КРБ 0 302 22 730 |

|

| Списание собственных материалов, израсходованных для проведения работ по реконструкции, модернизации, дооборудованию. | КРБ 0 106 01 310 | КРБ 0 105 00 440 |

|

| Увеличение стоимости основного средства в результате реконструкции, модернизации, дооборудования. | КРБ 0 101 00 310 | КРБ 0 106 01 410 |

|

2 В разрядах 18, 22, 23 номера счета бюджетного учета указываются соответствующие коды вида деятельности и аналитического счета.

3 Заявка составляется отдельно на каждый объект основных средств. В таблице приведены примеры заполнения заявки для разных видов работ.

4 В разрядах 18, 22, 23 номера счета бюджетного учета указываются соответствующие коды вида деятельности и аналитического счета.

В нашей статье мы рассмотрим, что такое модернизация основных средств, чем она отличается от ремонта и как правильно вести расчеты, оформить бухгалтерский и налоговый учет. Мы также приведем примеры и рассмотрим самые часто использующиеся проводки.

Ремонт, модернизация и реконструкция ОС

Во время эксплуатации компании несет затраты на обеспечение работоспособности основных средств. Существует несколько способов отражения затрат в учете – выбор метода зависит от сути процесса, потому так важно понимать, что такое модернизация, ремонт и реконструкция ОС.

Согласно НК РФ, под модернизацией понимаются работы, результатами которых являются изменения технологического либо служебного назначения ОС, увеличение мощности, работоспособности, появление других качеств и т.д.

Под реконструкцией понимают переустройство основных средств, улучшающих работоспособность и результаты работы техники, что приводит к увеличению производимого товара, повышения его количества и качества. Также в НК РФ встречается понятие «техперевооружение», которое связано с применением передовых методик и автоматизацией производства.

Стоит обратиться внимание на то, что реконструкцию и модернизацию объединяет то, что ОС после выполнения работ может приобрести новые функции, улучшает свои показатели.

А вот при ремонте ОС остаются с теми же техническими свойствами, которыми обладали, просто начинают исправно работать. Главная задача ремонта – устранение неисправностей и замена деталей, срок использования которых закончился.

В положении по бухучету «Учет основных средств» сказано, что все затраты, пущенные на модернизацию и другие действия, приведут к увеличению первоначальной стоимости ОС. А вот расходы по ремонту практически не изменят стоимость имущества, и в налоговом учете их относят к прочим расходам (более подробно в статье 260 НК РФ). А вот в бухчете все расходы на ремонт ОС входят в состав подразделения, где закреплена техника.

Модернизация основных средств в бухгалтерском учете

Учет затрат регламентируется ПБУ 6/01 «Учет основных средств». Согласно данному положению, для учета следует использовать счет 08 «Вложения во внеоборотные активы», где лучше всего открыть субсчета для учета затрат, пущенные на модернизацию оборудования. С этого счета все затраты будут списываться на счет «01» (Основные средства). Тут есть два варианта списания:

- Во время модернизации одного объекта ОС затраты будут списываться на 01 при увеличении первоначальной стоимости. В инвентарную карточку заносится информацию о сумме затрат, которая привела к увеличению цены.

- Если происходит модернизация нескольких объектов и более, то использовать вышеперечисленный способ будет довольно проблематично. В этом случае лучше открыть инвентарную карточку, куда будет заноситься вся информация о затратах. При этом стоит помнить, что если сумма затрат составила менее 10 тысяч рублей (либо иной суммы, если она указана в учетной политике компании), объект списывается без начисления амортизации.

Давайте разберем основные проводки по данной теме:

Сроки полезного использования ОС, нюансы амортизации

После проведения модернизации сроки полезного использования ОС, как и их первоначальная стоимость, изменяются. Если у объекта установлена нулевая остаточная стоимость, устанавливаются новые сроки, в течение которого объекты будут подвергаться амортизации.

Для начисления амортизации лучше использовать линейные метод – используется следующая формула для определения суммы ежемесячных отчислений:

А – (С ост. + З мод.)/ С пол.исп., где:

- А – амортизационные отчисления.

- С ост – остаточная стоимость.

- З мод – затраты компании на проведение модернизации.

- С пол.исп – сроки полезного использования ОС.

Для расчета остаточной стоимости нужно отнять от увеличенной первоначальной стоимости сумму начисленной за это время амортизации.

При этом новая величина должна использоваться при расчетах с 1 числа месяца следующего за месяцем, когда проводилась модернизация. То есть, если работы были осуществлены в мае, то с июня уже пойдут новые расчеты.

Однако в налоговом учете для расчетов используется немного другая формула:

А = (С ост. + З мод) * Н а., где

- Н а – норма амортизации, которая зависит от срока полезного использования ОС.

Нюансы документального оформления

С оформлением работ все достаточно просто. Прежде чем проводить модернизацию, необходимо оформить приказ руководителя, где должна быть прописана причина проведения модернизации, сроки осуществления работ, лица, ответственные за выполнение. При этом компания сама решает, как проводить модернизацию – хозяйственным (то есть самостоятельно) или подрядным (нанимая специалиста) способом.

В случае выбора подрядного метода не забудьте составить договор подряда – при окончании проведения модернизации должен быть обязательно составлен акт приемки-передачи имущества. Если выбран хозяйственный метод, то в таком случае нужно использовать форму ОС-2, то есть накладную на внутреннее перемещение, которую должен по итогу подписать главбух компании, ответственные лица (члены комиссии), руководитель компании.

Если модернизация проходит хозяйственным методом, нужно оформить все документы по одному экземпляр, при подрядном – в двух (один остается в компании, второй отдается исполнителю). Дополнительно в инвентарной карточке к объекту стоит прописать изменение первоначальной суммы.

Модернизация ОС в бухгалтерском и налоговом учете – отличия

Как вы уже могли понять, процесс модернизации и документальное оформление работы имеет некоторые отличия для налогового и бухгалтерского учета.

- Прежде всего, это касается затрат, влияющих на первоначальную стоимость ОС. В налоговом и бухгалтерском учете они могут отличаться.

- Налоговый учет позволяет использовать два метода: линейный и нелинейный. В бухучете можно только один – линейный.

- При проведении модернизации в бухгалтерском учете сроки полезного использования ОС увеличиваются, при этом нет никаких ограничений в данном вопросе. А вот в налоговом учете данные сроки менять не обязательно, при этом есть определенная граница, которая устанавливается для каждой определенной амортизационной группы в отдельности – повышать сроки свыше тех, что установлены, нельзя.

Давайте рассмотрим на примере.

Предположим, что на балансе компании есть станок, первоначальная стоимость которого составляет 500 тысяч рублей. В 2015 году станок подвергся модернизации путем подряда. Стоимость работ – 70,8 тысяч рублей (включая НДС 10,8 тысяч рублей).

При этом учетная политика компании, на балансе которой находится станок, предусматривает применение следующих субсчетов:

- 1 ОС в эксплуатации.

- 7 траты на модернизацию оборудования.

- 4 Налоги и отчисления при модернизации.

- 2 учет расчетов по налогу на добавленную стоимость

В таблице разберем, какие делаются записи в бухгалтерском учете:

После завершения работ нужно обязательно отразить в инвентарной карточке сумму увеличения первоначальной стоимости ОС – 60 тысяч рублей.

Модернизация самортизированного основного средства

Нередко провдят модернизацию оборудования, которое на 100 % самортизировано и имеет равную нуля остаточную стоимость. В локальных документах и иной документации нет четких указаний, как правильно учитывать расходы в таких случаях, так что делает все аналогичным образом:

- В бухучете сначала увеличиваем первоначальную стоимость на ту сумму расходов, которая понесла компания при модернизации. Остаточная стоимость = сумма понесенных затрат компании на модернизацию

- Необходимо пересмотреть СПИ и оценить, как долго может в будущем использовать обновленное имущество.

- Провести расчет годовой амортизации с учетом новой информации.

Заключение по теме

Прежде всего следует точно различать понятия модернизации и ремонта, поскольку это совершенно два разных мероприятия. Также следует принимать во внимание и то, что внесения данных и проведение расчетов в бухгалтерском и налоговом учете будут иметь различия. Если неверно отразить информацию в документах, это может стать пряничной снижения налогооблагаемой базы и привести к штрафам и санкциям со стороны проверяющих органов в отношении как должностных лиц, так и самой компании.

Вконтакте

Рассмотрим вопрос амортизации в отношении следующих модернизированных основных средств:

- имеющих остаточную стоимость, т.е. срок полезного использования которых не истек;

- не имеющих остаточной стоимости, т.е. срок полезного использования которых закончился;

- вообще не имевших остаточной стоимости и срока полезного использования ввиду единовременного списания на расходы первоначальной стоимости, которая не достигла стоимостного показателя, необходимого для признания объекта амортизирующим имуществом (с 01.01.2016 - более 100 тыс. руб.).

В данной статье под модернизацией понимается любая из перечисленных в п. 2 ст. 257 НК РФ операций, следствием которой является увеличение первоначальной стоимости основных средств: достройка; дооборудование; реконструкция; модернизация; техническое перевооружение.

Проанализируем применимые положения главы 25 НК РФ, изложенные в ст. 257 - 259.1 НК РФ.

Начисление амортизации ОС линейным методом

Согласно пп. 1 и 2 ст. 259.1 НК РФ при установлении налогоплательщиком в учетной политике для целей налогообложения линейного метода начисления амортизации (рассматриваем только такой метод) применяется порядок начисления амортизации, определенный настоящей статьей НК РФ. Сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества рассчитывается как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, установленной для данного объекта. Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

где K - норма амортизации в процентах к первоначальной (восстановительной) стоимости соответствующего объекта;

n - срок полезного использования данного объекта, выраженный в месяцах. (Ранее аналогичные нормы содержались в пп. 2 и 4 ст. 259 НК РФ, что необходимо знать для понимания разъяснений официальных органов в соответствующем периоде.)

Формулировка "определенный настоящей статьей" позволяет считать, что указанный порядок распространяется на все случаи исчисления амортизации основных средств линейным способом, в том числе после их модернизации. Следовательно, другие нормы НК РФ, в которых говорится о начислении модернизации, общий порядок ее исчисления не меняют.

Названный порядок предусматривает, что в расчете месячной суммы амортизации участвует такой показатель, как срок полезного использования, но при этом не упоминается, какой это срок, каким образом он определяется, а это предполагает возможность использования в формуле любого из сроков полезного использования, определяемого по правилам главы 25 НК РФ, если он может быть не один.

Кроме того, в рассматриваемой норме не определено, какая из возможных первоначальных стоимостей имеется в виду, которая (несмотря на кажущуюся однозначность данного понятия) тоже может принимать различные значения. Под восстановительной здесь понимается стоимость, сформированная в результате учитываемой для целей применения главы 25 НК РФ переоценки основных средств (абзацы 4, 5 п. 1 ст. 257 НК РФ). Такое же понимание восстановительной стоимости содержится и в п. 15 Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, т.е. несмотря на то что в п. 26 данного ПБУ модернизация и реконструкция названы способами восстановления объекта основных средств, они порождают невосстановительную стоимость.

Изменение первоначальной стоимости ОС

В соответствии с п. 2 ст. 257 НК РФ расходы на модернизацию изменяют первоначальную стоимость (в п. 27 ПБУ 6/01 сказано "увеличивают"). Следовательно, стоимость, образовавшаяся в результате капитализации расходов на модернизацию, называется "измененная (увеличенная) первоначальная стоимость" (а не самостоятельная "новая" стоимость, не связанная с первоначальной). Это означает, что даже у полностью самортизированного основного средства сохраняется такая характеристика, как первоначальная стоимость, и, соответственно, может существовать измененная первоначальная стоимость.

Поскольку в ст. 259.1 не уточняется, какая именно первоначальная стоимость - первичная или измененная используется в формуле исчисления месячной суммы амортизации, то ею может быть любая из этих двух стоимостей.

Установление срока полезного использования ОС после модернизации

В п. 1 ст. 258 НК (во всех редакциях) установлено, что срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию объекта амортизируемого имущества в соответствии с положениями данной статьи НК РФ и с учетом Классификации основных средств, утверждаемой Правительством РФ. Налогоплательщик вправе увеличить срок полезного использования объекта основных средств после модернизации в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено указанное основное средство. Если в результате модернизации объекта основных средств срок его полезного использования не увеличился, при исчислении амортизации налогоплательщик учитывает оставшийся срок полезного использования. При этом необходимо обратить внимание на следующее:

- сочетаются однократность установления срока полезного использования и возможность увеличения его при соблюдении определенных ограничений;

- эта возможность не зависит от того, закончился ли первоначально установленный срок полезного использования, что предполагает допустимость увеличения и закончившегося срока полезного использования полностью самортизированного основного средства;

- для расчета амортизации применяется срок, оставшийся от первоначально установленного срока полезного использования.

В сочетании с тем, что в ст. 259.1 НК РФ отсутствует определение, какой из трех возможных сроков полезного использования применяется для исчисления месячной суммы амортизации: первоначальный; увеличенный первоначальный или оставшийся, выделенные обстоятельства подтверждают, что используемый в формуле показатель n на протяжении жизненного цикла основных средств может быть не постоянной, а переменной величиной, соответственно, может меняться и рассчитываемая на его основе норма амортизации;

- не указывается, от какой стоимости амортизированного основного средства - первоначальной, увеличенной первоначальной или какой-либо иной (например, остаточной, остаточной, увеличенной на стоимость модернизации, или только суммы модернизации) исчисляется амортизация с учетом увеличенного или оставшегося срока полезного использования, но в этом и нет необходимости, поскольку данный вопрос решен в ст. 259.1 НК РФ с учетом п. 2 ст. 257 НК РФ: это должна быть измененная (увеличенная) первоначальная стоимость.

На основе изложенного резюмируем, что единый для всех ситуаций порядок исчисления месячной суммы амортизации в виде приведенной формулы установлен в ст. 259.1 НК РФ. В соответствии с обобщенным наименованием показателей, входящих в данную формулу, оба ее множителя, согласно п. 2 ст. 257 и п. 1 ст. 258 НК РФ, могут принимать различные значения на протяжении жизненного цикла основного средства: первоначальная стоимость трансформируется в измененную первоначальную стоимость, срок полезного использования может стать либо увеличенным первоначальным или оставшимся до окончания первоначального, либо в некоторых случаях даже уменьшенным первоначальным.

Примечание. После улучшения основных средств амортизация всегда должна начисляться по единой формуле, приведенной в п. 2 ст. 259.1 НК РФ, применяемой с учетом норм ст. 257 и 258 НК РФ о возможности изменения обоих ее множителей: первоначальной стоимости и нормы амортизации.

Таким образом, можно сделать важный методологический вывод о том, что отсутствие в НК РФ конкретного указания на стоимость и/или срок, используемые для начисления амортизации в той или иной ситуации, не означает, что применительно к ней порядок налогообложения в целом или какой-либо из его обязательных элементов, перечисленных в ст. 17 НК РФ, не установлен, а следовательно, имеет место неустранимая неясность актов законодательства о налогах и сборах (п. 7 ст. 3 НК РФ), которая должна толковаться в пользу налогоплательщика. Если даже считать, что неясность есть, то она явно устранима, если применить общую норму, каковой является формула, содержащаяся в п. 2 ст. 259.1 НК РФ, - с подстановкой в нее соответствующих значений.

Примечание. Отсутствие в НК РФ специального регулирования конкретной ситуации свидетельствует о необходимости применения к ней соответствующей общей нормы, а не о неустранимой неясности НК РФ.

Рассмотрим общие выводы применительно к конкретным ситуациям.

1. Модернизированное ОС с неизменным сроком полезного использования

В отношении модернизированного основного средства, срок полезного использования которого не увеличен налогоплательщиком, применяется увеличенная первоначальная стоимость и оставшийся срок полезного использования.

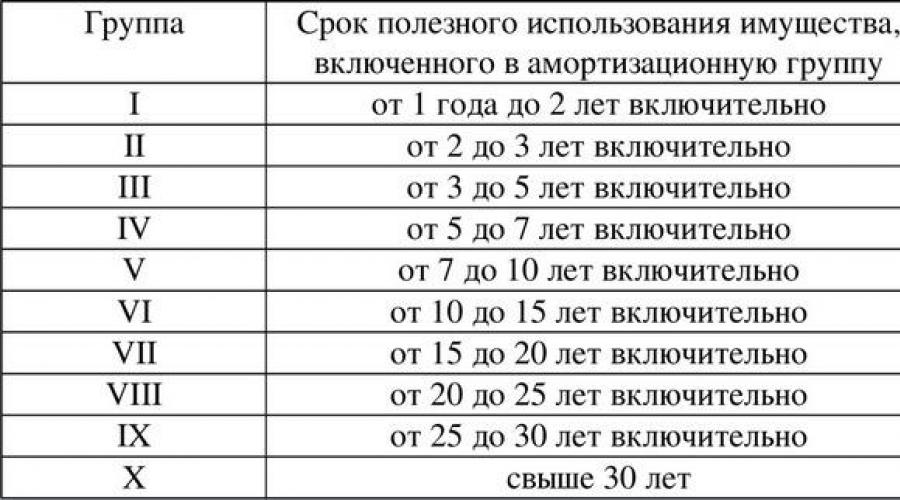

Пример. При вводе в эксплуатацию основное средство было отнесено к 6-й амортизационной группе (имущество со сроком полезного использования свыше 10 лет до 15 лет включительно). Первоначальная стоимость, по которой основное средство принято к налоговому учету, - 1 000 ед., срок полезного использования, установленный при вводе в эксплуатацию, - 121 мес., "первичная" норма амортизации - 0,83% (1 / 121 x 100%), ежемесячная сумма амортизации - 8,3 ед. (1 000 ед. x 0,83% : 100%).

Через 4 года, когда остаточная стоимость составила 601,16 ед. (1 000 ед. - 8,3 ед. x 48 мес.), проведена модернизация стоимостью 350 ед.; решение об изменении срока полезного использования не принимается. Измененная первоначальная стоимость - 1 350 ед. (1 000 ед. + 350 ед.). Подлежащая списанию на расходы остаточная стоимость - 951,16 ед. (601,16 ед. + 350 ед.). Для исчисления амортизации применяется оставшийся срок полезного использования, равный 73 мес. (121 мес. - 48 мес.). Новая норма амортизации - 1,37% (1 / 73 x 100%). Ежемесячная сумма амортизации - 18,5 ед. (1 350 ед. x 1,37% : 100%). Подлежащая списанию остаточная стоимость будет списана за 52 мес. (951,16 ед. : 18,5 ед.), т.е. за срок менее оставшегося срока использования (73 мес.) и в целом менее первоначально установленного срока полезного использования ((48 мес. + 52 мес.) < 121 мес.).

В данном случае очевиден стимулирующий характер установленного законодателем порядка исчисления амортизации модернизированных основных средств, направленного на побуждение налогоплательщиков к обновлению основных фондов в форме их любого улучшения. Чем больше сумма дополнительных капитальных вложений в основное средство, тем быстрее она будет списана. В связи с этим представляется целесообразным высказать следующий методологический тезис.

Экономическое основание, которое согласно п. 3 ст. 3 НК РФ должен иметь устанавливаемый НК РФ порядок налогообложения, проявляется, в частности, в том, что этот порядок всегда имеет экономическую направленность, которая выражается в стимулировании или дестимулировании какой-либо модели экономического "поведения" хозяйствующих субъектов. Причем это имеет место и в тех случаях, когда речь не идет об установлении льгот, пониженных ставок или использовании других очевидных и явных способов и приемов. Поэтому выявление экономического смысла и направленности анализируемой нормы - это один из основных (при этом установленных в самом НК РФ) путей адекватного понимания воли законодателя, "проникновения" в ее сущность.

Отдельно следует остановиться на том, почему при определении ежемесячной суммы амортизации она исчислена не путем деления подлежащей списанию остаточной стоимости (951,16 ед.) на оставшийся срок полезного использования (73 мес.), в результате чего получилась бы значительно меньшая величина, относимая на расходы каждый месяц, - 13,0 ед. вместо 18,5 ед. (как это нередко предлагается и делается). В п. 1 ст. 258 НК РФ указано, что "при исчислении амортизации учитывается оставшийся срок полезного использования", но сам "порядок начисления амортизации", согласно которому определяется "сумма начисленной за один месяц амортизации", устанавливается не в ст. 258, а в ст. 259.1 НК РФ. Поэтому в ст. 258 НК РФ указано, какую величину надо помещать в показатель n приведенной в ст. 259.1 НК РФ формулы в той или иной ситуации.

Более того, при определении ежемесячной суммы амортизации путем деления подлежащей списанию на расходы остаточной стоимости на оставшийся срок полезного использования теряется стимулирующий характер установленного порядка: налогоплательщик, осуществивший модернизацию основных средств, будет продолжать амортизировать их столько же времени, сколько и тот, кто не тратился на улучшение, т.е. первый из них не получит никаких преимуществ.

Позиция официальных органов

Позиция Минфина России и Федеральной налоговой службы в отношении рассматриваемой ситуации наглядно (на числовых примерах) была сформулирована в середине 2000-х годов и с тех пор не изменилась (Письма Федеральной налоговой службы от 14.03.2005 N 02-1-07/23, Минфина России от 06.02.2007 N 03-03-06/4/10, от 11.01.2016 N 03-03-06/40).

Обоснованно исходя из того, что порядок исчисления месячной суммы амортизации при линейном способе установлен только в ст. 259.1 НК РФ, финансовый и налоговый органы сделали никак не вытекающий из этого вывод о том, что показатель n обозначает исключительно срок полезного использования, определенный при вводе основного средства в эксплуатацию. При этом норма п. 1 ст. 258 НК РФ об оставшемся сроке полезного использования не приводится, она упоминается лишь в ситуации, когда осуществляется модернизация полностью самортизированного основного средства (Письма Минфина России от 10.09.2009 N 03-03-06/2/167, от 18.11.2013 N 03-03-06/4/49459).

Следовательно, и норма амортизации, установленная при введении в эксплуатацию основного средства, остается одной и той же на протяжении всего его жизненного цикла и ни в каких ситуациях, в том числе после модернизации, не пересчитывается (если в формуле K = 1 / n x 100% величина n не меняется, то и показатель K тоже остается неизменным). Как указывается в приведенных Письмах ФНС России и Минфина России, при определении нормы амортизации налоговым законодательством не предусмотрено использования иных показателей, чем первоначально установленный срок полезного использования.

В результате применения неизменной нормы амортизации к увеличившейся благодаря модернизации первоначальной стоимости фактический срок полного списания стоимости объекта посредством амортизационных начислений может оказаться более длительным, чем первоначально установленный (в Письме ФНС России 2005 г. - это 50 мес. вместо 48, в Письме Минфина России 2007 г. - 43 мес. вместо 37). Такая возможность, как отмечено в двух Письмах, обусловлена тем, что согласно п. 2 ст. 259 НК РФ начисление амортизации по объекту амортизируемого имущества прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта (т.е. не на дату истечения срока полезного использования) либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

Воспроизводится изложенная позиция (без числовых примеров) по данному вопросу и в Письме Минфина России от 11.01.2016 N 03-03-06/40, в котором указано, что если после модернизации объекта основных средств налогоплательщик не увеличил срок полезного использования, начисление амортизации следует продолжать, используя норму амортизации, которая была определена при введении этого основного средства в эксплуатацию, до полного погашения измененной первоначальной стоимости.

Наши выводы

В связи с приведенным пониманием официальных органов содержания показателя n в анализируемой формуле отметим следующее:

- оно не основано на определении данного показателя в самом тексте нормы, поскольку после слов "n - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах" не указано "определенный на дату ввода в эксплуатацию данного объекта" или "в порядке, установленном п. 1 ст. 258 НК РФ" и т.п.;

- получается, что положение п. 1 ст. 258 НК РФ об использовании при начислении амортизации оставшегося срока полезного использования никогда не применяется, не имеет никаких налоговых последствий, тогда зачем же оно в нем сформулировано;

- в настоящее время Минфин России признает, что после модернизации в качестве значения показателя n может использоваться и увеличенный срок полезного использования, но это противоречит позиции о возможности использовать в качестве такого значения только первоначально установленный срок полезного использования, и тогда не понятно, почему измененный после модернизации срок полезного использования может применяться (о чем в НК РФ не сказано), а непосредственно названный в НК РФ оставшийся срок полезного использования для исчисления амортизации применять нельзя.

Судебная практика

Практически вся судебная практика по рассматриваемой проблеме сложилась в пользу налогоплательщиков. Из последних решений приведем два в целом типичных судебных акта. В Постановлении АС Поволжского округа от 22.01.2016 N Ф06-4506/2015 указано, что в п. 2 ст. 257 и п. 1 ст. 258 НК РФ установлен порядок определения амортизации с учетом изменившейся первоначальной стоимости объекта и оставшегося срока его использования и, как следствие, изменения нормы амортизации для модернизированных основных средств. Поскольку срок полезного использования основных средств в результате модернизации не увеличился, налогоплательщик был вправе начислять амортизацию исходя из остаточной стоимости основных средств, увеличенной на сумму затрат на модернизацию, и оставшегося срока полезного использования.

В Постановлении АС Западно-Сибирского округа от 01.09.2016 N А45-18480/2015 отмечено, что расчет налогового органа сделан без учета положений п. 1 ст. 258 НК РФ. Применение порядка расчета амортизации, предложенного налоговым органом, может привести к превышению предельного срока полезного использования для основных средств соответствующих амортизационных групп.

В связи с последним аргументом (к сожалению, редко используемым судами) отметим, что, хотя в п. 1 ст. 258 НК РФ говорится о невозможности именно налогоплательщиком принимать решение об увеличении срока полезного использования основных средств сверх предельного для соответствующей группы, трудно представить, что цель и смысл этой нормы состоит только в запрете оформлять документ о сроке полезного использования, превышающем предельный, а не в указании на принципиальную недопустимость такого превышения.

В некоторых случаях, не возражая против использования оставшегося срока полезного использования при расчете амортизации модернизированного основного средства, налоговый орган оспаривает стоимость, к которой применяется измененная норма амортизации. Так, в рассмотренном АС Волго-Вятского округа споре инспекция считала, что для установления ежемесячной суммы амортизации на норму амортизации должна умножаться не увеличенная первоначальная стоимость, как это следует из ст. 259.1 НК РФ, а остаточная на момент модернизации стоимость основного средства, увеличенная на сумму расходов по модернизации. Понятно, что при уменьшении величины одного из множителей и месячная сумма амортизации оказывалась ниже. Суд налоговый орган не поддержал (Постановление от 08.04.2015 N А79-4383/2014).

Таким образом, споры о применении формулы, приведенной в п. 2 ст. 259.1 НК РФ, после модернизации ведутся по двум аспектам: об исчислении нормы амортизации и о стоимости, к которой она применяется.

Отступление первое. Считается, что если в спорных ситуациях следовать позиции налоговых органов, то это консервативный вариант налоговой политики, позволяющий избежать штрафов и пеней. Из этого исходят и разработчики бухгалтерских программ, используя в качестве базового (типового), а иногда и вообще единственного варианта тот способ налогового учета, который соответствует позиции налоговых органов. В целом это правильно, если только не принимать во внимание то обстоятельство, что налоговый орган может и изменить свою позицию.

Пример. Не увеличив после модернизации основных средств срок их полезного использования, налогоплательщик начислял амортизацию исходя не из оставшегося, а первоначального срока полезного использования, т.е. действуя согласно рекомендациям Минфина России и ФНС России и известной по судебной практике позиции налоговых органов. В результате организация неизбежно, как было показано ранее, вынуждена была продолжать начислять амортизацию уже после окончания этого первоначально установленного срока полезного использования.

Проверяя налоговые периоды, в которых амортизация начислялась уже после окончания срока полезного использования, налоговый орган исключил суммы амортизации из состава расходов, утверждая при этом, что ее следовало начислять исходя из оставшегося, а не первоначально установленного срока полезного использования. В этом случае амортизация закончилась бы до проверяемых периодов, в которых по этой причине соответствующих расходов (в виде амортизации) быть не должно. Безусловно, суд с налоговым органом согласился, ибо судьи всегда считали, что в данной ситуации необходимо применять именно оставшийся срок полезного использования (Постановление АС Московского округа от 29.12.2014 N А40-60900/13).

Поскольку налоговый период, в котором закончился первоначально установленный срок полезного использования основного средства, истек тремя годами ранее года, в котором проводилась проверка, сохранить для налогового учета не учтенные в тот год расходы в виде амортизации весьма проблематично. Подать уточненную декларацию можно, но бессмысленно из-за нормы п. 7 ст. 78 НК РФ, а попытаться воспользоваться положением абзаца 3 п. 1 ст. 54 НК РФ можно только через суд, имея при этом в виду неоднозначность арбитражной практики по вопросу о применимости указанной нормы к событиям более чем 3-летней давности.

Модернизированное ОС с увеличенным сроком полезного использования

В отношении модернизированного основного средства, срок полезного использования которого увеличен налогоплательщиком, применяется увеличенная первоначальная стоимость и новый (увеличенный) срок полезного использования.

Пример. При вводе в эксплуатацию основное средство было отнесено к 6-й амортизационной группе (имущество со сроком полезного использования свыше 10 до 15 лет включительно). Первоначальная стоимость, по которой ОС принято к налоговому учету, - 1 000 ед., срок полезного использования, установленный при вводе в эксплуатацию, - 121 мес., "первичная" норма амортизации - 0,83% (1 / 121 x 100%), ежемесячная сумма амортизации - 8,3 ед. (1 000 ед. x 0,83% : 100%).

Через 4 года, когда остаточная стоимость составила 601,16 ед. (1 000 ед. - 8,3 ед. x 48 мес.), проведена модернизация стоимостью 350 ед. После завершения модернизации срок полезного использования увеличен на два года (24 мес.). Для исчисления амортизации применяется срок полезного использования, равный 145 мес. (121 мес. + 24 мес.). Новая норма амортизации - 0,69% (1 / 145 x 100%), ежемесячная сумма амортизации - 9,32 ед. (1 350 ед. x 0,69% : 100%). Подлежащая списанию остаточная стоимость будет списана за 102 мес. (951,16 ед. : 9,32 ед.), что вместе со сроком полезного использования до модернизации приведет к несколько большему сроку полезного использования, чем новый увеличенный: 48 мес. + 102 мес. = 150 мес. > 145 мес.

С экономической точки зрения полученный результат можно оценить как незаинтересованность государства в увеличении срока полезного использования ОС, даже модернизированных, поскольку это может замедлить обновление основных фондов. В этом также возможно усмотреть и причину запрета на увеличение срока полезного использования сверх предельного по амортизационной группе. В то же время именно увеличение срока полезного использования модернизированного ОС наиболее точно отражает экономический смысл модернизации как таковой, так как в большинстве случаев она имеет целью продление срока службы ОС. Поэтому в бухгалтерском учете, где факты хозяйственной жизни отражаются исходя из приоритета экономического содержания перед правовой формой, после модернизации ОС срок его полезного использования всегда должен увеличиваться, в том числе и тогда, когда в налоговом учете это делать запрещено.

Позиция официальных органов

Позиция Минфина России в отношении рассматриваемой ситуации долгое время состояла в том, что, несмотря на право налогоплательщика увеличивать срок полезного использования ОС в пределах установленных для соответствующей амортизационной группы сроков (п. 1 ст. 258 НК РФ), норма амортизации, определенная на дату ввода ОС в эксплуатацию исходя из первоначально определенного срока полезного использования, не должна меняться (Письмо от 10.07.2015 N 03-03-06/39775 и др.).

Таким образом, еще раз выходило, что в НК РФ существуют положения, не имеющие никаких налоговых последствий, и в этом состоял методологический недостаток позиции Минфина России, обусловленный устойчивым мнением о неизменности нормы амортизации при любых условиях.

Кроме того, эта позиция вела к налоговым рискам, ибо позволяла ежемесячно относить на расходы большую сумму амортизации, как если бы она рассчитывалась исходя из увеличенного срока полезного использования (при увеличении знаменателя "n" дроби 1/n амортизируемая стоимость умножалась бы на меньшую величину). Поскольку точка зрения Минфина России не сообщалась ФНС России и не доводилась последней до сведения налоговых органов, то они вполне могли с нею не согласиться.

Минфин России изменил свое мнение и в Письме от 25.10.2016 N 03-03-06/1/62131 указал, что, если срок полезного использования после проведения реконструкции, модернизации или технического перевооружения был увеличен, организация вправе начислять амортизацию по новой норме, рассчитанной исходя из нового срока полезного использования ОС.

не увеличен налогоплательщиком

В отношении полностью самортизированного модернизированного ОС, срок полезного использования которого не увеличен налогоплательщиком, применяется увеличенная первоначальная стоимость и прежний срок полезного использования.

Судебная практика

Рассматривая проблему начисления амортизации после модернизации полностью самортизированного ОС, т.е. срок полезного использования которого закончен, прежде напомним, что к спорной ситуации, которая не регулируется положениями НК РФ, необходимо применять общую правовую норму, а именно формулу, содержащуюся в п. 2 ст. 259.1 НК РФ, с включением в нее соответствующих значений.

В соответствии с именно этим утверждением и надо воспринимать встречающиеся в арбитражной практике заявления судов о том, что в НК РФ не урегулирован вопрос об отнесении на расходы затрат в ситуации, когда срок полезного использования ОС истек, но налогоплательщик тем не менее произвел его реконструкцию (модернизацию) (Постановление АС Волго-Вятского округа от 08.04.2015 N А79-4383/2014).

Ситуация, когда после модернизации ОС с закончившимся сроком полезного использования налогоплательщик его не увеличивает, достаточно редкая, но возможная. Основным препятствием для увеличения срока полезного использования может быть установление при вводе в эксплуатацию о ОС предельного для соответствующей амортизационной группы срока полезного использования.

Однако и при отсутствии такого препятствия у организации могут иметься причины не увеличивать закончившийся срок полезного использования модернизированного ОС. Зная, что в случае неизменности срока полезного использования после модернизации суды поддерживают порядок начисления амортизации исходя из оставшегося срока полезного использования, налогоплательщик иногда надеется на поддержку этими же судами операции по единовременному списанию расходов на модернизацию ОС, оставшийся срок полезного использования которого равен нулю.

Тем не менее надежды эти напрасные: в Постановлении от 28.03.2013 N А40-7640/09-115-26 ФАС Московского округа указал, что списать единовременно капитальные затраты нельзя в соответствии с п. 5 ст. 270 НК РФ, поскольку в результате реконструкции ОС оно остается таковым, начисление амортизации по прежней ее норме до полного погашения измененной первоначальной стоимости не противоречит положениям главы 25 НК РФ и соответствует разъяснениям Минфина России.

Позиция официальных органов

В настоящее время Минфин России также считает, что при осуществлении реконструкции ОС, остаточная стоимость которого равна нулю, стоимость произведенной реконструкции будет амортизироваться по тем нормам, которые предусмотрены для данной категории ОС, при введении этого ОС в эксплуатацию (Письмо от 07.10.2016 N 03-03-06/1/58661). И в случае, если налогоплательщик не увеличил срок полезного использования (не важно, по каким причинам), эта позиция представляется обоснованной, ибо просто отсутствует какой-либо иной срок полезного использования, на основании которого можно было бы исчислить иную норму амортизации.

Пример. Сохраним условия предыдущего примера, но отметим, что модернизация проводится не ранее чем через 10 лет, т.е. в отношении полностью самортизированного ОС. Тогда ежемесячная сумма амортизации составит 11,2 ед. ((1 000 ед. + 350 ед.) x 0,83% : 100%), в результате чего стоимость модернизации в размере 350 ед. будет списана на расходы за 31 мес. (350 ед. : 11,2 ед.).

Полностью самортизированное модернизированное ОС, срок полезного использования которого увеличен налогоплательщиком

В отношении полностью самортизированного модернизированного ОС, срок полезного использования которого увеличен налогоплательщиком, применяется увеличенная первоначальная стоимость и увеличенный срок полезного использования.

Изначально следует отметить, что описываемая позиция не выгодна налогоплательщикам, но она основана на положениях НК РФ в соответствии с принятым их пониманием, а при анализе правовых норм объективность и последовательность - прежде всего.

Во-первых, оттого что первоначально установленный срок полезного использования закончился, в качестве характеристики ОС он никуда не исчез. Поэтому согласно терминологии НК РФ (п. 1 ст. 258) иметь в виду можно только увеличенный, но никак не новый срок полезного использования, устанавливаемый безотносительно прежнего, закончившегося. Значит, увеличивать срок полезного использования полностью самортизированного средства надлежит только по общему правилу, т.е. лишь в пределах сроков, установленных для соответствующей амортизационной группы.

Во-вторых, для исчисления нормы амортизации применяется не показатель увеличения срока полезного использования, а весь увеличенный срок полезного использования.

Пример. Сохраним условия первого примера, но укажем, что модернизация проводится не ранее чем через 10 лет (в отношении средства, срок полезного использования которого закончился). Таким образом, стоимость модернизации в размере 350 ед. при норме амортизации 0,69% и ежемесячной сумме амортизации 9,32 ед. будет списана на расходы за 38 мес. (350 ед. : 9,32 ед.).

Такой подход, при котором уменьшается норма амортизации, налогоплательщиков не устраивает, и они стараются обосновать правомерность расчета (увеличения) нормы амортизации исходя из вновь установленного срока полезного использования, а именно только из величины, на которую увеличился первоначальный срок (Постановления АС Северо-Кавказского округа от 09.08.2016 N А32-35378/2015, АС Восточно-Сибирского округа от 17.06.2016 N А19-10686/2015, АС Московского округа от 13.05.2015 N А40-127013/14, в передаче которого на пересмотр отказано Определением ВС РФ от 11.09.2015 N 305-КГ15-10399).

С учетом указанных судебных актов норма амортизации увеличится с 0,69 до 4,17% (1: 24 x 100%), ежемесячная сумма амортизации - с 9,32 до 56,3 ед. (1 350 ед. x 4,17% : 100%), а срок списания суммы расходов на модернизацию сократится с 38 до 6 мес.

Позиция официальных органов

В данном случае Минфин России и налоговые органы занимают промежуточную позицию: исходя из неизменности первоначально определенной нормы амортизации они, с одной стороны, не согласны с предлагаемым налогоплательщиком ее увеличением, но, с другой, и не требуют ее уменьшения, как это имеет место в нашей позиции. По их логике ежемесячная сумма амортизации, если исходить из первоначальной нормы амортизации 0,83%, должна составлять 11,2 ед., что позволит списать расходы на модернизацию за 31 мес. (против 38 мес. - при нашем подходе и 6 мес. - у налогоплательщика).

Как видим, позиция Минфина России и налоговых органов экономически индифферентна по отношению к тому, увеличен или нет срок полезного использования объекта ОС после модернизации, - в обоих случаях стоимость модернизации списывается на расходы за один и тот же промежуток времени.

Если считать, что нормы НК РФ должны стимулировать модернизацию любых ОС (как не полностью, так и полностью самортизированных), то наиболее соответствующей этой цели является поддерживаемая судами позиция налогоплательщиков, а наименее - наша позиция. Однако если предположить, что с помощью правовых норм НК РФ законодатель хотел сделать более выгодной для налогоплательщиков замену устаревшего оборудования, а не его улучшение в какой-либо форме, т.е. сделать последнее как раз невыгодным, то тогда следует обратный вывод: наиболее соответствующей этому желанию законодателя будет наша позиция, а наименее - налогоплательщика.

На практике рассмотренная ситуация нередко возникала в отношении объектов ОС, относившихся к так называемой 11-й амортизационной группе. В эту группу, напомним, по состоянию на 1 января 2002 г. включались амортизируемые ОС, фактический срок использования которых (срок фактической амортизации) на указанную дату был больше, чем срок полезного использования, который был бы установлен для них в соответствии с требованиями ст. 258 НК РФ; минимальный срок полезного использования для этой группы составлял 7 лет (п. 1 ст. 322 НК РФ в ред., действовавшей до 2009 г.), но фактически большинство налогоплательщиков использовали его также в качестве максимального, в результате чего он закончился относительно этих ОС в 2008 г.

Наши выводы

По нашему мнению, при установлении дополнительного срока полезного использования таких ОС после проведения их модернизации следует ориентироваться на сроки, определенные для той амортизационной группы, в которую они попадают на дату завершения модернизации (условно говоря, на дату ввода в эксплуатацию после модернизации). Однако специфика ситуации состоит в том, что в этой новой группе срок может быть меньшим, чем был первоначально установленный срок полезного использования в 7 лет (84 мес.). При соблюдении единого методологического подхода данное обстоятельство не должно бы влиять на оценку получившегося результата.

Понятно, что на практике участники налоговых правоотношений зачастую руководствуются не принципами, а интересами. В ситуации, когда срок в соответствующей амортизационной группе составляет менее 84 мес., который и выбирает налогоплательщик, налоговые органы требуют применять при исчислении нормы амортизации первоначально установленный срок полезного использования в 84 мес. Если же нижняя граница срока в соответствующей амортизационной группе равняется более 84 мес., то тогда налогоплательщик "вспоминает" про отстаиваемый официальными органами принцип неизменности нормы амортизации и выбирает срок в 84 мес., но налоговый орган в свою очередь "забывает" о данном принципе, настаивая на применении сроков, установленных для амортизационной группы.

Судебная практика

В обоих случаях суды поддерживают налогоплательщиков (соответственно Постановления АС Поволжского округа от 08.02.2016 N Ф06-5004/2015, АС Северо-Кавказского округа от 05.05.2016 N А32-6071/2015, в передаче которого на пересмотр отказано Определением ВС РФ от 18.08.2016 N 308-КГ16-9688).

Напомним, что в подобных ситуациях, когда по явно методологическому вопросу имеется противоположная арбитражная практика и отсутствуют разъяснения ФНС России, налоговый орган должен направить проект акта камеральной или выездной проверки на согласование в вышестоящую налоговую инстанцию для выработки единой позиции (п.п. 1, 5 п. 6, п. 14 Порядка организации деятельности налоговых органов по вопросам формирования единой методологической позиции в области налогообложения юридических лиц, утвержденного Приказом ФНС России от 17.10.2013 N ММВ-7-3/449@). Во многих случаях обращение к этому Приказу, с помощью которого обеспечивается предсказуемость поведения налоговых органов, а значит, и прогнозирование налоговых рисков, является действенным средством налогоплательщика в споре с налоговым органом.

Отступление второе. Как отмечалось, споры о порядке начисления амортизации идут не только относительно сроков полезного использования, применяемых для исчисления нормы амортизации, но и в отношении стоимости модернизированного ОС, к которой эта норма амортизации применяется. Так, в уже приводившемся примере спора (Постановление АС Московского округа N А40-60900/13) налоговый орган обвинял общество и в неправомерном завышении суммы модернизации ОС, срок полезного использования которых на дату ввода в эксплуатацию после модернизации истек. Произошло это, по мнению инспекторов, из-за того, что ежемесячная сумма амортизации исчислялась исходя не из стоимости модернизации, а из суммы первоначальной стоимости и стоимости модернизации. При этом по вопросу о неизменности нормы амортизации, установленной при вводе ОС в эксплуатацию, спора не было.

Если основываться на нашем сквозном примере, то согласно логике налогоплательщика, полностью соответствующей порядку определения первого множителя из формулы п. 2 ст. 259.1 НК РФ, для определения ежемесячной суммы амортизации норма амортизации 0,83% должна применяться к величине в 1 350 ед., а по непонятной логике налогового органа - только к расходам на модернизацию в размере 350 ед. В первом случае сумма ежемесячной амортизации составит 11,2 ед. со списанием в состав расходов затрат на модернизацию за 31 мес. (350 ед. : 11,2 ед.), а во втором - 2,9 ед. (350 x 0,83% : 100%) и 121 мес. (350 ед. : 2,9 ед.) соответственно.

Суд занял сторону налогового органа, методологической основой чего является мнение о том, что при отсутствии специального регулирования рассматриваемой ситуации в НК РФ в нем вообще нет какой-либо нормы, подлежащей применению в данном случае. Такая позиция позволяет считать себя ничем (в том числе общими применимыми нормами НК РФ) не связанным при принятии решений. При этом непонятным и не подтверждаемым цифрами выглядит аргумент налогового органа и суда о том, что использованный налогоплательщиком порядок определения первоначальной стоимости после модернизации, по сути, приводит к повторному списанию ранее учтенных затрат (амортизации), так как при любом порядке расчета ежемесячной суммы амортизации на расходы не может быть списана сумма, превышающая стоимость модернизации, а то, за какой срок это происходит, на общую величину признаваемых расходов никак не влияет.

Амортизация модернизированного ОС первоначальной стоимостью

не более 100 тыс. руб., списанной единовременно

на расходы при вводе в эксплуатацию

Соглашаясь с мнением Минфина России о том, что вопрос о списании расходов на модернизацию через амортизацию возникает в случае, если сумма списанной первоначальной стоимости и затрат на модернизацию превышает 100 тыс. руб. (Письмо от 07.02.2017 N 03-03-06/1/7342), отметим следующее. Данное мнение более, чем предыдущие, соответствует содержащейся в п. 2 ст. 257 и п. 2 ст. 259.1 НК РФ идее о том, что, будучи списанной на расходы (неважно через амортизацию или единовременно), первоначальная стоимость как неотъемлемая характеристика ОС не исчезает и поэтому после проведения модернизации образуется не самостоятельная новая, а измененная первоначальная стоимость. Следовательно, способ списания соответствующей суммы увеличения (через амортизацию или единовременно) должен определяться согласно общему порядку в зависимости от величины (более или не более 100 тыс. руб.) измененной первоначальной стоимости.

Таким образом, два прежних подхода Минфина России к вопросу о порядке списания стоимости модернизации (всегда единовременно или в зависимости от соотношения размера расходов на модернизацию со стоимостным критерием признания объекта амортизируемым имуществом (Письма от 25.03.2010 N 03-03-06/1/173 и от 14.04.2005 N 03-01-20/2-56 соответственно)) представляются менее соответствующими логике и нормам НК РФ, их соотношению.

Вместе с тем в Письмах 2017 и 2005 гг., согласно которым может стать возможным неединовременное списание на расходы суммы затрат на модернизацию ОС, первоначальная стоимость которых ниже критерия отнесения их к амортизируемому имуществу, не говорится о порядке определения срока полезного использования, а без него нельзя исчислить норму амортизации. Очевидно, в качестве первоначального срока полезного использования должен применяться (выбираться из соответствующего диапазона) срок в той амортизационной группе, к которой было бы отнесено ОС, если бы его первоначальная стоимость превышала 100 тыс. руб. Далее расчет должен осуществляться так, как это показано в приведенных последних двух примерах, в зависимости от того, когда производится модернизация - до или после истечения выбранного срока полезного использования, остался ли он прежним или увеличился.

Многие бухгалтеры очень часто сталкиваются с проблемой отражения расходов по ремонту оборудования, зданий и иных основных средств. С одной стороны, организации выгодно отражать данные расходы как ремонт, поскольку это позволит списать расходы в текущем периоде и в бухгалтерском, и в налоговом учете. С другой стороны, существуют определенные риски и претензии со стороны налоговых органов: данные расходы могут быть квалифицированы как модернизация и реконструкция основных средств, и впоследствии по ним могут быть доначислены налоги.

Модернизация и реконструкция: особенности отражения в учете организации

Вначале разберемся, что же такое ремонт, и рассмотрим основные понятия, связанные с ремонтом основных средств (ОС).

Под ремонтом понимается комплекс строительных работ и организационно-технических мероприятий по устранению физического и морального износа, не связанных с изменением основных технико-экономических показателей здания.

Согласно п. 6 ПБУ 6/01 единицей бухгалтерского учета основных средств является инвентарный объект.

Инвентарным объектом признается объект со всеми приспособлениями и принадлежностями, или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплект конструктивно сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы.

В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно различаются, каждая такая часть учитывается как самостоятельный инвентарный объект. Согласно позиции Минфина России (письмо от 27 августа 2008 г. № 03-03-06/1/479) это общее правило действует и в налоговом учете основных средств.

По общему правилу к работам по модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими качествами (ст. 257 Налогового кодекса РФ).

Таким образом, модернизация представляет собой усовершенствование, улучшение, обновление объекта ОС, приведение его в соответствие с новыми требованиями и нормами, техническими условиями, показателями качества.

Теперь рассмотрим подробнее, какие работы выполняются в целях реконструкции объектов основных средств.

Согласно НК РФ реконструкция - это переустройство объектов ОС, которое связано с совершенствованием производства и повышением его технико-экономических показателей. Переустройство осуществляется по проекту реконструкции основных средств с целью улучшения качества и изменения номенклатуры продукции, а также увеличения производственных мощностей (п. 2 ст. 257 НК РФ). Иными словами, работы, направленные на реконструкцию объекта, должны изменять технологическое или служебное назначение объекта, усовершенствовать его, придавать ему новые функции (Постановление ФАС Московского округа от 3 февраля 2009 г. № КА-А40/96-09).

Из данного определения следует, что работами, направленными на реконструкцию объекта ОС, считаются только те работы, которые изменяют технологическое или служебное назначение данного объекта, усовершенствуют его, придают ему новые функции.

В соответствии с НК РФ под техническим перевооружением понимается комплекс мероприятий по повышению технико-экономических показателей объектов ОС или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным.

Основные различия между данными определениями приведены в таблице.

Таблица. Отличительные признаки модернизации, реконструкции и технического перевооружения

|

Наименование работ |

Признак |

|

Достройка, дооборудование, модернизация |

Работы вызваны изменением технологического или служебного назначения объекта амортизируемых основных средств, повышенными нагрузками и другими новыми качествами |

|

Реконструкция |

Переустройство существующих объектов основных средств связано с совершенствованием производства и повышением его технико-экономических показателей, осуществляется по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции |

|

Техническое перевооружение |

Комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным |

Основным отличительным признаком указанных в таблице работ является повышение технико-экономических показателей объектов ОС.

В свою очередь, расходы по ремонту объектов основных средств представляют собой расходы по систематическому сохранению объектов от преждевременного износа и поддержанию в рабочем состоянии.

Таким образом, можно сделать вывод, что главное отличие ремонта от модернизации, реконструкции, технического перевооружения заключается в том, что при выполнении ремонта не происходит изменения основных технико-экономических показателей объектов , а при модернизации, реконструкции и техническом перевооружении эти показатели улучшаются .

Пример 1. Организация имеет на учете компьютер. Системный блок вышел из строя. По решению руководства был приобретен и установлен новый системный блок, аналогичный вышедшему из строя. Данные затраты классифицируются как расходы на капитальный ремонт, поскольку организация будет производить разборку компьютера и замену сломанного системного блока на новый.

Оформление работ по ремонту

Для оформления расходов на выполнение ремонта объекта ОС ответственному лицу необходимо подготовить следующий комплект документов:

1) акт осмотра основного средства или его комплектующих. Чтобы обосновать расходы на ремонт, специалист, отвечающий за техническое состояние ОС, должен оформить акт осмотра основного средства и зафиксировать в нем выявленные недостатки;

2) дефектную ведомость. На основании акта осмотра ОС технический специалист оформляет дефектную ведомость, где указывает, какие элементы нужно заменить, чтобы привести объект в рабочее состояние. Исходя из дефектной ведомости составляется смета расходов на ремонт;

3) приказ о проведении ремонта и смету расходов, утверждаемую руководителем организации.

Оформление работ по модернизации

Первичными документами, подтверждающими выполнение работ по модернизации объектов, являются, в частности:

- график выполнения планируемых работ;

- сметы расходов;

- договоры и наряды на выполнение работ;

- акты выполненных работ;

- счета;

- накладные и другие документы.

Отпуск материалов для проведения ремонта, реконструкции и модернизации производится на основании следующих первичных учетных документов:

- накладных;

- требований на отпуск;

- лимитно-заборных карт и т.д.

Оформление движения основных средств

Для оформления и учета приема-передачи объектов ОС из ремонта, реконструкции, модернизации используется акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов ОС (форма № ОС-3 ).

Этот акт должен подписать работник предприятия, уполномоченный осуществить приемку основных средств, после чего акт передается в бухгалтерию организации.

Если ремонт, реконструкцию и модернизацию производила сторонняя организация, то акт составляется в двух экземплярах (по одному для каждой из сторон) и подписывают его обе стороны. В дальнейшем акт заверяется главным бухгалтером (бухгалтером) и утверждается руководителем организации или лицом, на это уполномоченным.

После утверждения акта руководителем организации или уполномоченным им лицом акт передается в бухгалтерию. В свою очередь, сотрудник бухгалтерии вносит данные реконструкции, модернизации в инвентарную карточку учета объекта ОС (форма № ОС-6 ).

В инвентарной карточке (форма № ОС-6) содержатся Раздел 5 “Изменения первоначальной стоимости объекта основных средств” и Раздел 6 “Затраты на ремонт”. В Разделе 5 отражаются вид операции (реконструкция, достройка, дооборудование, частичная ликвидация, модернизация), а также документ, подтверждающий выполнение операции. Также указываются наименование документа, номер, дата и сумма затрат в рублях.

Отражение в учете расходов по ремонту и модернизации

Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством РФ (п. 14 ПБУ 6/01).

Таким образом, изменение первоначальной стоимости ОС разрешается в случаях достройки, дооборудования, реконструкции, частичной ликвидации и переоценки объектов.

Расходы на ремонт в бухгалтерском и в налоговом учете единовременно списываются на себестоимость продукции как расходы, связанные с производством и реализацией.

Расходы на модернизацию основных средств увеличивают первоначальную стоимость активов.